Bu senaryo son ekonomik verilerde gerçek bir olasılık olarak yeniden ortaya çıkıyor.

WOLF STREET için Wolf Richter tarafından yazılmıştır.

Fed 18 Eylül’de faiz oranlarını düşürdüğünde, istihdam yaratmanın şaşırtıcı derecede zayıf seviyelere doğru yavaşladığını, makul tüketici harcaması verilerini, ortalama gelir artışını ve çok az ve azalan tasarrufları gösteren işgücü piyasası verilerine baktı. ortalama. Trendler zayıf görünüyordu.

Ancak Fed’in kararından 11 gün sonra revizyonlar ve yeni veriler geldi. Bütün senaryo değişti.

Dolayısıyla özet düzeyde, son dört çeyreğin üçünde ekonomik büyüme, revize edildiği şekliyle, enflasyona göre düzeltilmiş GSYİH büyümesi için yaklaşık %2,0 olan 10 yıllık ortalamanın oldukça üzerinde gerçekleşti:

- 3. Çeyrek 2023: +%4,4

- 4. Çeyrek 2023: +%3,2

- 2024 1. Çeyreği: +%1,6

- 2024 2. Çeyreği: +%3,0

Üçüncü çeyrek de iyi görünüyor: Atlanta Fed’in üçüncü çeyrek reel GSYİH büyümesine ilişkin tahmini şu anda %3,2 olup, bunun yüzde 2,2’sini tüketici harcamaları, yüzde 0,9’unu da konut dışı sabit yatırımlar oluşturuyor.

Bu kadar yıkıma ve teröre neden olan kasırga ve kasırgalara gelince: İşyerleri geçici olarak kapatıldığından ve insanlar işe gitmekte zorlandığından, haftalık işsizlik başvurularında geçici bir artış ve etkilenen bölgelerde işsizlikte hafif bir artış yaşanacaktı. Ancak Amerika Birleşik Devletleri birçok kez kasırga ve kasırga dehşetini yaşadı. Bunu hızla takip eden şey, hepsi istihdama ve ekonomik faaliyete katkıda bulunan temizleme, yenileme ve yeniden inşadan kaynaklanan bir harcama ve yatırım patlamasıdır.

Fed toplantısının ardından bir dizi büyük revizyon.

Tüketici geliri, tasarruf oranı, harcama, gayri safi milli gelir ve gayri safi yurtiçi hasıla Fed’in faiz indirimi toplantısından 11 gün sonra, 27 Eylül’de yukarı yönlü revize edildi.

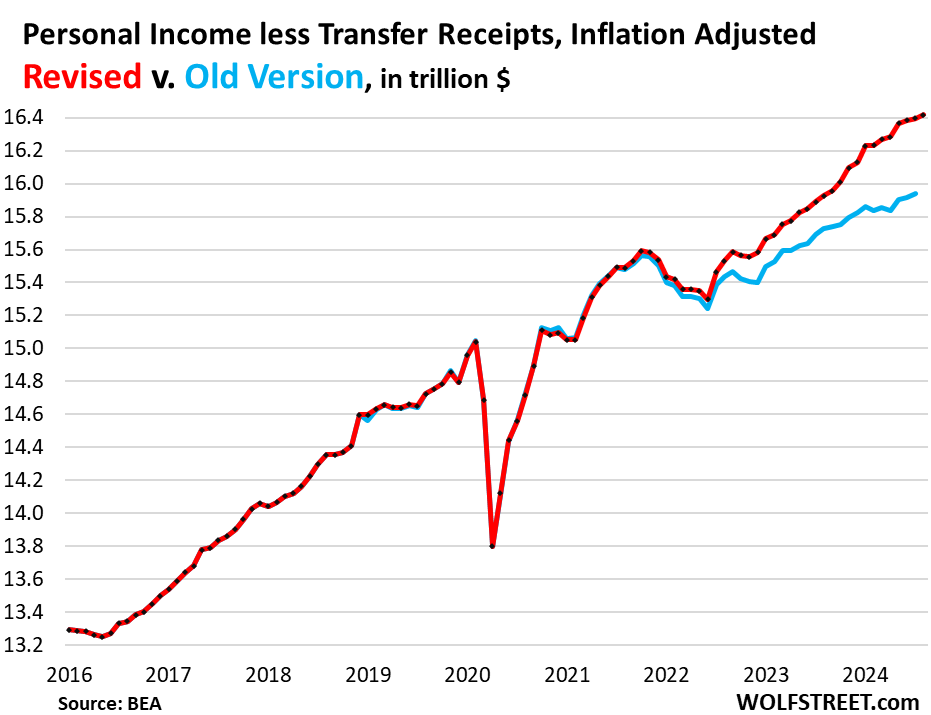

Tüketici geliri ve tasarruf oranındaki yıllık revizyonlar bu sefer çok büyüktü, 2022’ye kadar uzanıyordu ve tüketici harcamaları da revize edildi, ancak o kadar değil.

Gelir ve tasarruf oranındaki bu büyük revizyonlar şu bulmacayı çözdü: Tüketiciler neden bu kadar iyi dayandı. GSYİH büyümesini biraz daha yükseğe ayarlayarak ve GSMH büyümesini büyük ölçüde artırarak, GSYİH ve GSMH büyümesini düz bir seviyeye getirmeyi başardılar.

İncelemelerin boyutu şaşırtıcı ve burada, Kongre Bütçe Ofisi’nin 2022 ve 2023’te toplam 6 milyon, artı 2024’te daha da fazlasını tahmin ettiği yaygın yasal ve yasadışı göçmen akınının sonunda yakalandığını tahmin ediyoruz. Bazı veriler. Büyük bir kısmı işgücüne katıldı ve birçoğu çalışıyor, para kazanıyor, para harcıyor, dolayısıyla gelir ve harcama tabloları artıyor.

Temmuz 2022 ile Temmuz 2024 arasında, bu iki yıl boyunca, transfer makbuzları olmadan (ve dolayısıyla sosyal güvenlik, VA yardımları, işsizlik sigortası tazminatı, sosyal yardım vb. gibi devletten bireylere yapılan ödemeler olmadan) kişisel gelir enflasyona göre düzeltildi:

Tasarruf oranı revizyonları önemlidir çünkü tüketicilerin 2022’ye kadar harcadıklarından çok daha azını harcadıklarını ve geri kalanını tasarruf ettiklerini gösterdiler ki bu da gelecekteki tüketim için iyi bir işaret.

Gelir önemli ölçüde yukarı yönlü revize edildi, harcamalar ise daha az yukarı revize edildi, dolayısıyla tasarruf oranı (tüketiciler tarafından harcanmayan harcanabilir gelirin yüzdesi) çarpıcı bir şekilde revize edildi: Temmuz ayı için revize edilen tasarruf oranı %4,9 oldu. . Temmuz ayı tasarruf oranının eski versiyonu yalnızca %2,9’du.

CD’ler, para piyasası fonları ve Hazine bonoları gibi şişirilmiş nakit varlıklarında hane halkının yalnızca nakit parayla dolu olmadığını, aynı zamanda nakit varlıklarını artırmaya devam ettiklerini gördük ve nakit varlıkların sürekli enflasyonunu bir araç olarak kullandık. daha iyi vekil. Zayıf tasarruf oranından tüketici sağlığına bir sinyal. Artık iki yıl geriye giden bu büyük tasarruf oranı revizyonları doğrulandı.

Tarım dışı istihdam verisi yukarı yönlü revize edildi 4 Ekim’deki Fed toplantısından 16 gün sonra.

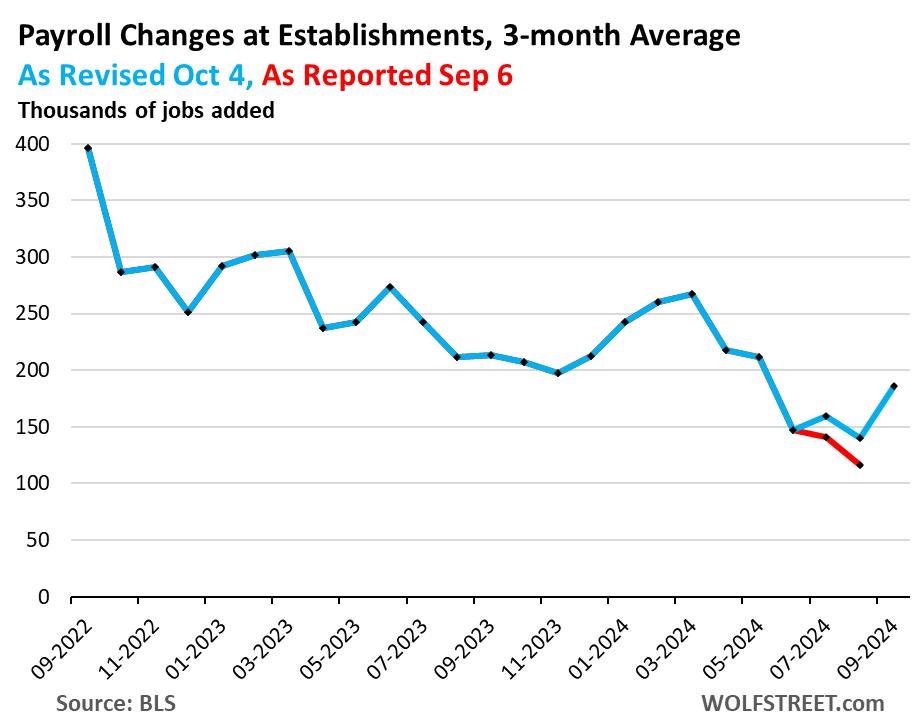

Fed’in 50 baz puanlık faiz indirimi için gösterdiği ana neden, tarım dışı istihdam verilerindeki ani bozulmaydı: yaratılan istihdamın üç aylık ortalaması, kısmen önceki verilerdeki aşağı yönlü revizyonlar nedeniyle Temmuz ve Ağustos aylarında önemli ölçüde yavaşladı. O dönemde bunu belirtmiştik, rahatsız edici bir sahneydi.

Ancak Eylül ayının güçlü istihdam raporuyla birlikte önceki verilerde artan revizyonlar geldi ve bu da şu manşetin ortaya çıkmasına neden oldu: Tamam, unutun, yanlış alarm, iş piyasası iyi, kötü şeyler geçen ay revize edildi ve ücretler arttı. Daha fazla faiz indirimine gerek yok mu?

Alt başlıkta “Pandemi çarpıklıkları ve takip edilmesi zor milyonlarca göçmenin bir anda işgücü piyasasına girmesi verilerin doğruluğuna önemli ölçüde zarar verdi” demiştik. Veri darbesi diye bir şey yoktur.

Bu aynı zamanda başka bir gizemi de çözdü: Temmuz ve ağustos ayına ait zayıf istihdam verileri diğer istihdam verileriyle örtüşmüyordu ki bu da oldukça iyiydi.

Saatlik ücret artışları da yukarı yönlü revize edildi; revize edilen üç aylık ortalama kazanç artışı yıllık bazda %4,3’e yükseldi.

Eylül ayında yıllık artış %4,0’a yükseldi; bu, yıllık artışların üst üste ikinci ayı oldu. Bu iki ay bir araya getirildiğinde Mart 2022’den bu yana herhangi iki aylık dönemde en fazla artış gösterdi ve 2017-2019’daki zirvelerin oldukça üzerinde gerçekleşti.

O zamanlar “Yani enflasyon açısından – ve Fed’in endişelendiği şey – ücret artışını hızlandırmak artık doğru yöne gitmiyor” demiştik.

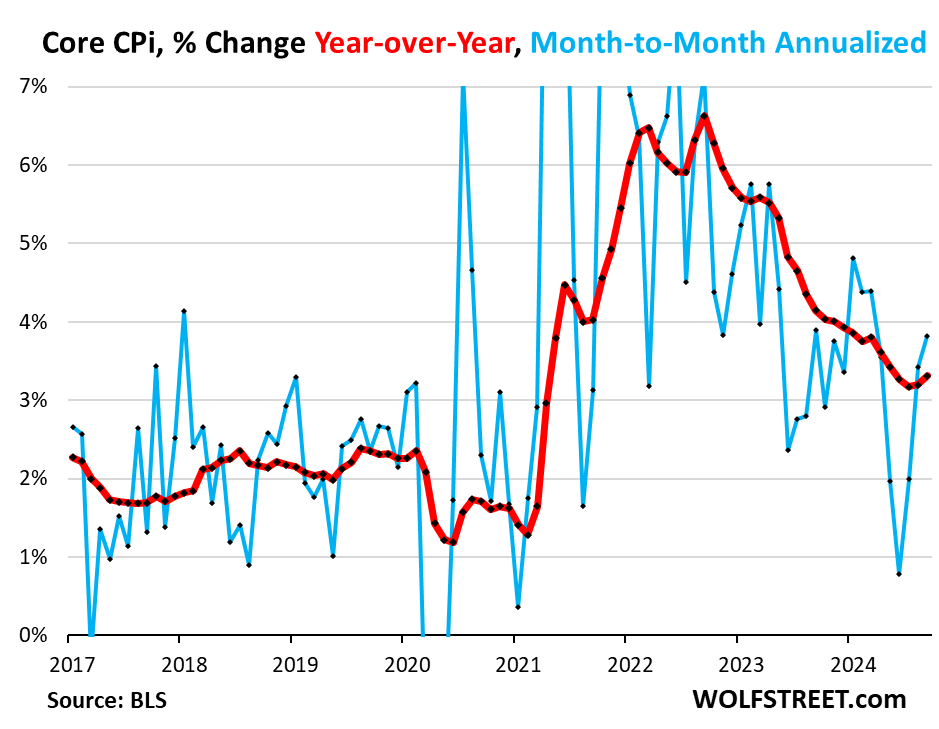

Bu nedenle enflasyon artık doğru yönde ilerlemiyor.

Enerji fiyatlarının düşmesi enerjinin ötesindeki sorunları da örtbas etti.

Enerji ürünleri ve hizmetleri ile gıdayı hariç tutan çekirdek TÜFE, Eylül ayında art arda üçüncü ayda yıllık bazda +%3,8’e (mavi çizgi) hızlanarak 12 aylık oranı %3,3’e (kırmızı çizgi) yükseltti. .

Hizmet enflasyonunun sabit kaldığı görüldü. Ayrıca, fiyatların düştüğü otomobiller de var (kullanılmış araba düşüşü), bu da 2022’nin ortasından bu yana çekirdek TÜFE’nin düşmesinde büyük bir etken oldu. “Enflasyon TÜFE’ye çarptı” başlığı altındaki makale

Bu, iki yıl önceki kadar sıcak bir enflasyon değil, bundan çok daha düşük ve Fed enflasyonu düşürmede başarılı oldu, ancak başlangıçta hala çok yüksek olan enflasyonu yeniden hızlandırıyor.

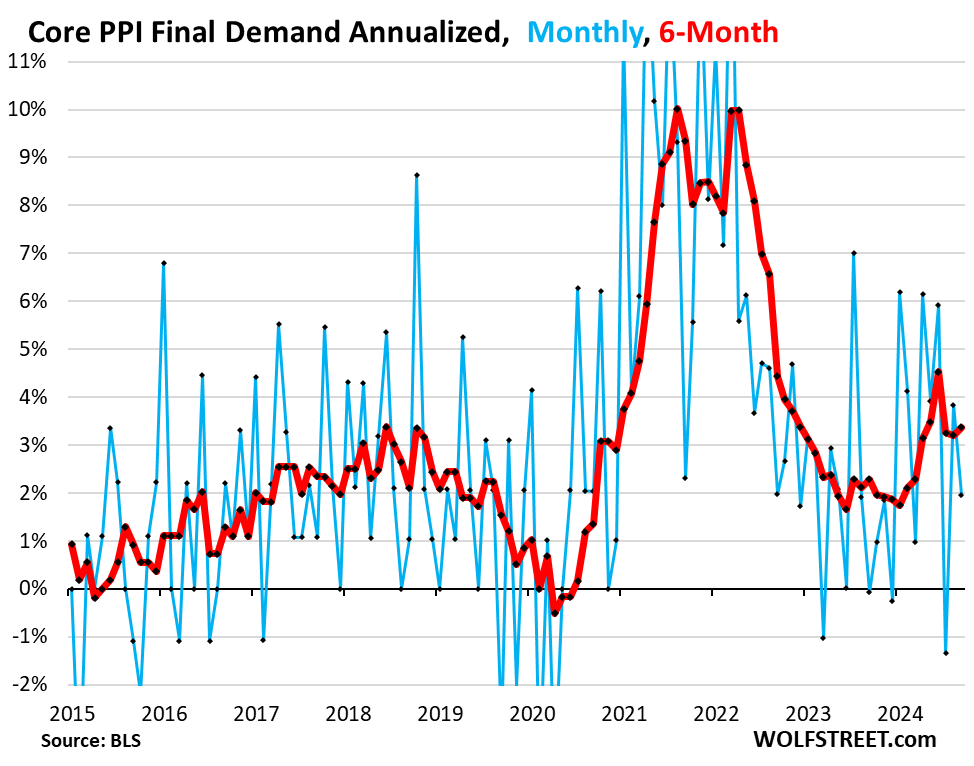

Üretici enflasyonu, enerji fiyatlarındaki gerilemenin yanı sıra, geçen yılki olumlu verilerin ardından hizmet enflasyonundaki artış nedeniyle yıl boyunca yanlış yöne doğru ilerledi.

Cuma günü, çekirdek ÜFE önceki aylara yapılan büyük revizyonlar nedeniyle çok daha kötüleşti ve altı aylık ortalamanın (kırmızı) Eylül ayı için yıllık +%3,4’e hızlanmasına neden oldu. Geçen yıl endeks %2 çizgisinin civarında seyrediyordu.

Fed’in faiz oranları hâlâ enflasyonun oldukça üzerinde.

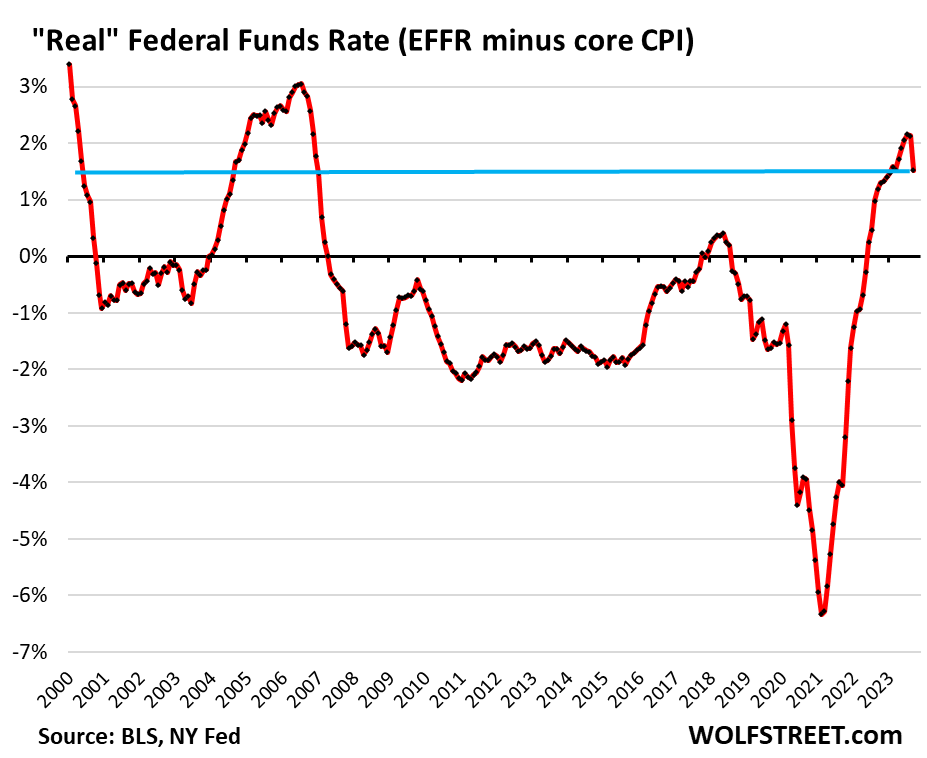

Fed faiz oranlarının hedefi olan efektif federal fon oranı (EFFR), faiz indiriminin ardından 12 aylık çekirdek TÜFE enflasyon oranının yaklaşık 1,5 puan üzerinde %4,83’e geriledi. EFFR eksi çekirdek TÜFE, çekirdek TÜFE enflasyonuna göre ayarlanan “gerçek” EFFR’yi temsil eder.

Sıfır çizgisi, EFFR’nin çekirdek TÜFE’ye eşit olduğu noktayı gösterir. Finansal krizi takip eden ZIRP döneminde, gerçek EFFR çoğu zaman negatif bölgede kaldı. 2021’de enflasyon patladığında ve Fed faiz oranlarıyla hâlâ %0’a yakınken ve ayda 120 milyar dolar parasal genişleme yaparken, reel para akış hızı tarihsel olarak derin bir şekilde negatif bölgeye düştü. Fed bu olguyu “geçici” olarak tanımladı ve biz de Fed’i “şimdiye kadarki en pervasız Fed” olarak tanımladık (sadece eğlence için Google’da arayın):

Fed, enflasyonu önemli ölçüde aşan resmi faiz oranlarının bazı teorik “nötr” oranlardan daha yüksek olduğunu ve bu nedenle “kısıtlı” olduğunu varsayıyor.

Fed yöneticileri nötr oranın nerede olabileceği konusunda farklı görüşlere sahip; kimse bilmiyor çünkü bu sadece kavramsal bir oran ve dolayısıyla mevcut faiz oranlarının ne kadar kısıtlayıcı olduğu konusunda da farklı görüşler var; ancak en azından bazıları için öyle olduğu konusunda hemfikirler. son.

Ancak ekonomik verilerde resmi faiz oranlarının o kadar da kısıtlayıcı olmayabileceğini ve “nötr” faiz oranının daha yüksek olabileceğini görüyoruz.

Ancak sinyaller karışık.

Bazı sektörler, özellikle de iki yıldır durgunluk içinde olan ticari gayrimenkul, bu yüksek oranlardan ağır darbe aldı. ZIRP sırasında çılgına dönen CRE için artık finansal koşullar bunaltıyor. Ancak bu, bazı aşırılıkları ortadan kaldırmak ve mülkleri ekonomik açıdan anlamlı olacak şekilde yeniden fiyatlandırmak açısından faydalı olabilir.

Pandemi sırasında üretilen mallarda yaşanan patlamanın ardından imalat, yüksek bir seviyede istikrar kazanmak üzereydi.

Ancak tüketiciler de dahil olmak üzere diğer sektörler daha da yükseliyor ve yükseliyor.

Sonuçta, yapay zekadaki baş döndürücü balon, enerji santralleri ve veri merkezlerinin inşasından, özel yarı iletkenlere yönelik doyumsuz talebi körükleyen, işe alımları ve hatta ofis kiralamayı teşvik eden ve kurumsal harcama ve yatırım dalgalarını teşvik eden devasa bir yatırım patlamasına yol açtı. ve açıklamalarında yapay zekayı kullanan girişimlerdeki risk sermayesi yatırım dalgaları. Yapay zeka balonuyla ilgili her şeye gelince, faiz oranları oldukça teşvik edici görünüyor.

Enflasyonun mevcut seviyesi (12 aylık çekirdek TÜFE %3,3) ve faiz indirimlerinden önce çekirdek faiz oranlarının %5,25 ila %5,5 olduğu göz önüne alındığında, faiz oranlarını enflasyon oranlarına yaklaştırmak için düşürmek mantıklıydı, ancak Enflasyon oranlarını çok daha yüksek tutun.

Medya enflasyona karşı zaferini ilan etti, Fed’in değil.

Enflasyonun sabit bir hızlanma yolu izlemesi durumunda sorun ortaya çıkar. Powell ve Fed yöneticileri bu riske birkaç kez dikkat çekti. Bu tehlikenin tamamen farkındalar. Enflasyonun yeniden yanlış yöne ve sürdürülebilir bir şekilde gitmesinden endişe ediyorlar. Enflasyon son aylarda yanlış yöne gidiyor ancak sürdürülebilir bir hızlanma için, verilerin ne kadar değişken olduğu göz önüne alındığında, güçlü bir eğilimin belirlenmesi için daha fazla kötü veri görmemiz gerekecek. Bu konuda ihtiyatlı davranıyorlar. Zafer ilan etmediler ve öyle söylemediler. Ancak Fed veya veriler ne derse desin medya enflasyona karşı zafer ilan etti.

Enflasyonda bir hızlanma olması durumunda Fed, daha fazla bekle-gör yöntemiyle faiz indirimlerine ara verebilir. Kasım ayı toplantısı öncesinde alınan veriler bu yönde giderse bekleyip görmek doğru olacaktır.

Bekle-gör politikası enflasyonun hızlanmasını durdurmazsa ve faiz oranları enflasyonu düşük tutacak kadar kısıtlanmazsa (her faiz indiriminde bu olasılık artar), Fed yeniden faiz artırımına gidebilir. Faiz indirimleri kalıcı değil. Bu senaryolar yeniden ufukta görünmeye başlıyor.

Mevcut durum aynı zamanda yüksek faiz oranlarının aslında bir bütün olarak ekonomi için iyi olabileceğini, özellikle de uzun vadede, daha yüksek sermaye maliyetinin neden daha iyi, daha disiplinli ve daha üretken karar almayı teşvik ettiğini de ortaya koyuyor.

WOLF STREET’i okumaktan keyif alıyor ve onu desteklemek mi istiyorsunuz? Bağış yapabilirsiniz. Bunu çok takdir ediyorum. Nasıl yapılacağını öğrenmek için bira ve buzlu çay kupasına tıklayın:

WOLF STREET yeni bir makale yayınladığında e-posta yoluyla bilgilendirilmek ister misiniz? Buradan kaydolun.

“Pop kültürkolik. Web nerd. Sadık sosyal medya uygulayıcısı. Seyahat fanatiği. Yaratıcı. Yemek gurusu.”

More Stories

Çinli şirket BYD ilk kez Tesla’nın gelirini geçti

Dow Jones Vadeli İşlemleri: Microsoft, MetaEngs’den Daha İyi Performans Gösteriyor; Robinhood Dalıyor, Kripto Paralar Düşüşte

ABD ekonomisi, güçlü tüketici harcamaları sayesinde son çeyrekte %2,8 gibi güçlü bir büyüme kaydetti.