Fed’in güvenilirliği Volcker yönetiminde enflasyonla mücadeleden Powell yönetiminde zenginlik ve enflasyon mücadelesi yaratmaya kaydı. Ve bunu herkes biliyor.

ile Kurt Richter hakkında kurt sokağı.

Bu kulağa şaşırtıcı ve akıllara durgunluk veren bir şekilde gelse de, şu gerçek: Enflasyon bir yıldan fazla bir süredir yükseliyor ve giderek daha da kötüleşiyor, Fed ise “Tamam, ekonomi toparlanıyor” diyerek bunu inkar etti ve ardından inkar etti. Tamam, bu sadece bir “temel etki” diyerek. Ve birincil etki sona erdikten sonra enflasyon patladığında, Fed bunun bazı tedarik zinciri engelleri nedeniyle “geçici” bir tablo olduğunu söyledi. Ve Fed geçen sonbaharda enflasyonun Çin genelinde tedarik zinciri olmayan hizmetlere ve kiralara yayıldığını kabul ettiğinde bile, aslında bir enflasyon sorunu olduğunu kabul etti – kötü şöhretli merkez.

O zamana kadar çok geçti. 2021’in başından beri benim adlandırdığım şekliyle “enflasyonist zihniyet” kök saldı.

Bir yıldan fazladır bunun için bağırıyorum. Ocak 2021’e kadar çığlık attım Ekonomide enflasyon yaygınlaştı. Şubat 2021’e kadar çığlık attım Enflasyon hizmet sektöründe yayılıyor. Ulaştırma sektöründeki enflasyona ağladım. Mart 2021’e kadar, benim için bile açıktı, buBüyük bir şey değişti“Tüketicilerin aniden kullanılmış arabalar için kesinlikle çılgın fiyatlar ödemeye hazır oldukları gerçeğine dayanarak, birçoğu zaten sahip olduklarını çok daha uzun süre ödeyebilirdi, bu da piyasayı ve bununla birlikte fiyatları düşürürdü.

Ama hayır, tüketiciler aniden herhangi bir şey ödemeye başladılar. Ve sertifikam var Şirketler daha yüksek fiyatları nasıl geçmeyi başardı? Çünkü aniden herkes her şeyi ödemeye razı olur. Nisan ayına kadar, Üretici fiyatları düşüyorVe şirketler onu taşımayı başardı, sorun değil. Ve Nisan ayında bu fenomen için bir terim kullanmaya başladım:Enflasyonist zihniyet’ ve nasıl birdenbire ele geçirildi.

O zaman Nisan ayına gelindiğinde, enflasyonist zihniyet, şirketlerin daha yüksek fiyatlar ödediği, bunları aktarabileceklerinden emin olduğu ve tüketiciler her şeyi ödemeye istekli olduğu için enflasyonun büyük bir sorun haline geleceği açıktı.

Ve tüm bu süre boyunca -siperlerde bağırmamıza rağmen- Fed, faiz oranlarını bastırarak ve para basarak, gerçek enflasyon silahları olarak zaten yanan ateşe büyük miktarlarda benzin atmaya devam ederken, “geçici” saçmalığına bağlı kaldı. olurdu.

Ve sonra, 2021 sonbaharında, enflasyon daha da kötüleşmeye devam ederken, Fed sonunda bu durumdan kurtulamayınca, Fed meşhur pivot sözünü aldı. Ancak ateşe benzin dökmeye devam etti.

Besledi sonunda başladı yavaşça Hala pompaladığı benzin miktarını doğrudan ateşin üzerine getirin: Göbek yaptığı zaman ve orada soğuk hindiyi bitirmek yerine QE’yi kademeli olarak düşürdüm. Fiyat artışlarını hemen yükseltmek yerine 2022 için masaya yatırdı. Ve enflasyon daha da kötüye gidiyor.

Politika hatasından sonra politika hatası – korkunç sonuçlarla. Niceliksel genişleme şimdi geri dönmeye başlıyor, ancak Fed politika oranları hala %0’a yakın. Ve TÜFE enflasyonu %7,9’a yükseldi.

Ancak bireysel fiyat kategorilerinin çoğu, özellikle de daha az varlıklıların paralarının çoğunu harcadıkları yerler tamamen ortadan kalktı. örnek:

- Kullanılmış arabalar: +%41,2

- Benzin: +38.0%

- Gaz hizmetleri: +%23,8

- Sığır ve dana eti: +%16,2

- Domuz eti: +%14.0

- Kümes hayvanları: %12,5

- Yeni arabalar: +%12.4

- Yumurtalar: +%11,4

- Taze meyveler: +%10,6

- Balık ve Deniz Ürünleri: +%10,4

- Elektrik: +%9.0

Şimdiye kadarki en pervasız Fed.

Şimdi bu çılgın duruma sahibiz, Federal Rezerv nerede hâlâ Efektif Federal Fon Oranı (EFFR) %0,08’e yükselirken, TÜFE enflasyonu %7,9’a yükseldi ve yakında %8’in üzerine çıkması muhtemel.

Yüksek enflasyon günlerinde – ’70’ler ve 80’ler – TÜFE enflasyonunun %7,9’da olduğu, yükselişte veya düşüşte onu geride bıraktığı anlar vardı.

Ancak TÜFE’nin %7,9 olduğu anlarda EFFR şuydu:

- Ekim 1973, yüksek enflasyon, EFFR = %10,8

- Eylül 1975, düşük enflasyon: EFFR = %6,2

- Ağustos 1978’de yüksek enflasyon: EFFR = %8.0

- Şubat 1982, düşük enflasyon: EFFR =%14.8

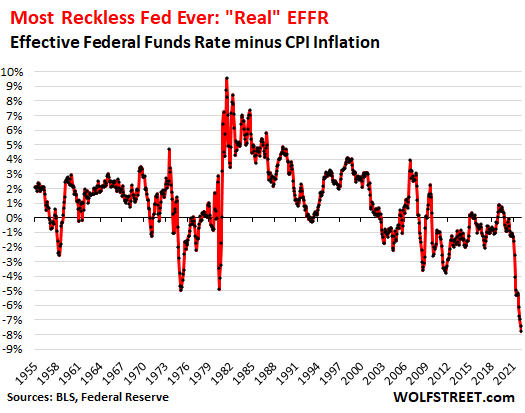

Ve EFFR verilerinin başladığı 1955 yılına geri dönersek, bu saçmalık böyle görünüyor. kırmızı çizgi = TÜFE; Mor çizgi = EFFR. Bu grafik, bunun neden şimdiye kadarki en pervasız Fed olduğunu belgeliyor:

“Gerçek” EFFR: Hiçbir şey pervasız olmanın yanına yaklaşamaz. EFFR eksi TÜFE, düzeltilmiş enflasyon oranını veya “gerçek” EFFR’yi üretir. Gerçek EFFR şu anda -%7,8, kaydedilen tarihin en düşük ve en kötüsü, bunun neden şimdiye kadarki en pervasız Fed olduğunu belgeleyen başka bir grafik:

Fed’in kredibilitesini enflasyonist bir yangın olarak değiştirmek zor olacak.

Volcker Fed, 1980’lerin başında, bir anti-enflasyonist olarak itibar kazandı. Yaklaşık 40 yıldır ekonomiye fayda sağlıyor. Mali kriz sırasında ve sonrasında, şimdi karşı karşıya olduğumuz türden aşırı enflasyona neden olmadan Fed’i para basma çılgınlığına bile sürükledi.

Ancak bir yıldan fazla bir süredir zaten hiperenflasyona büyük miktarlarda benzin pompalayarak – ben de dahil birçok insan bu çok açık olduğu için bağırırken – Fed, bir enflasyon savaşçısı olarak güvenilirliğini azalttı ve bunun yerine daha da büyük hale geldi. Dünyada enflasyon için bir kundaklama. Ve bunu herkes biliyor.

Fed enflasyonu düşürme konusunda ciddi olduğunu söylediğinde kimse inanmayacak. Enflasyon kısmen psikolojik bir fenomendir – benim adlandırdığım şekliyle “enflasyonist zihniyet” – ve Fed onu itibarsızlaştırdı. Onunla başa çıkmak için iyi şanslar.

Fed, para basmanın işçilerin lisans derecesine geçişine yardımcı olduğunu belirtti.

Federal Rezerv çılgın para politikalarını oluşturuyor ve enflasyonu işgücü piyasasının alt ucuna yardım etmenin bir yolu olarak görmeyi reddediyordu. Ama bu açıkça BS. Ve Federal Rezerv bunu biliyordu. Bu enflasyon patlaması, Nisan 2021’de başlayan bir önceki yıla kıyasla, TÜFE enflasyonundan elde edilen saatlik kazançları art arda on birinci ayda aşağı çekti.

Başka bir deyişle, büyük ücret artışlarına ve neslimizin en zorlu iş piyasasına rağmen, Fed’in muazzam enflasyonu sayesinde “gerçek” kazançlar art arda on birinci ayda düştü. Enflasyon, bir servet yığını üzerinde oturanları değil, geçimlerini fiilen kazanan insanları etkiler.

Faiz baskısının ve para basmanın bedeli bu, geçimini sağlamak için çalışan insanların ödediği bedel.

Ama bekleyin…Fed’in politikalarından yararlanan küçük bir grup kitle vardı..

Fed’in resmi para politikası hedefi her zaman “Zenginlik Etkisi. Servet etkisi, 2005 yılında hâlâ San Francisco Federal Rezerv Bankası’nın başkanı olduğu sırada Janet Yellen tarafından da dahil olmak üzere birçok federal makalede desteklendi. (zaten varlıklı) varlık sahiplerini daha da zenginleştiren varlık fiyatlarını şişirir. Buradaki fikir, zenginlerin bu paradan daha az harcaması ve bunun bir şekilde akacağıdır.

Servet etkisi doktrininin başardığı şey – Mart 2020’den bu yana çılgın niceliksel genişleme ve faiz oranlarının bastırılması sırasında katlanarak verimli – şimdiye kadarki en büyük servet eşitsizliği.

Benim “Zenginliğin etkisini izleyin“%1”, “%2 ila %9”, “sonraki %40” ve “en düşük %50” için servet sınıfına göre hanehalkı serveti (varlıklar eksi borç olarak tanımlanır) hakkındaki Federal Rezerv verilerine dayanmaktadır. My Wealth Effect Monitor, Federal Rezerv verilerini tek aile düzeyine taşıyor.

FED’in pervasız politika hatalarının etkilerini azaltmak için şimdi yapması gerekenler.

Fed, son iki yılda yaptığı büyük politika hatalarını geri alamaz. Ancak gelecekte buna bir son verebilir, şu anda ekonomide meydana gelen yıkıcı etkileri azaltabilir ve bu etkilerin tamamen kontrolden çıkmasını önleyebilir.

Yani Fed’in yapması gereken bu değildi – bu farklı bir hikaye – ama şimdi yapması gereken şey, 16 Mart toplantısından başlayarak:

Bilançoyu boşaltmaya başlayın (nicel sıkılaştırma) Şu anda Her ikisi aracılığıyla, aylık yaklaşık 200 milyar dolarlık bir oranda, tüm ödenmemiş menkul kıymetlerin itfa olmaksızın alım satımına izin vererek, Ve 29 yılı bitmek üzere 30 yıllık tahviller gibi daha uzun vadeleri olan menkul kıymetlerin doğrudan satışı yoluyla; Önce gitmeleri gerekiyor.

QT’yi ön planda çalıştırınile Uzun vadeli getirileri en üst düzeye çıkarmanın belirtilen ve açık amacı. Powell, QT’yi otopilotta “arka planda” çalıştırmanın sadece beceriksiz olduğunu söyledi. QT’nin amacı, tıpkı QE’nin amacının uzun vadeli getirileri azaltmak olduğu gibi, uzun vadeli getirileri artırmaktı. Amaç, Fed kısa vadeli faiz oranlarını yükseltirken getiri eğrisini artırmaktır.

Spesifik olarak, Muhammed bin Salman hemen tükendi. MBS’nin vadeleri 15 ve 30 yıldır. Federal Rezerv gibi fon sahipleri, ipotek ödemeleri yoluyla ve ipotekler ödendiğinde, örneğin bir evin referansı veya satışı gibi, anapara ödemelerini alırlar. Düşük ipotek oranlarına sahip bir konut piyasasında, yeniden konut satışları patlıyor, bu doğrudan anapara ödemeleri sel haline dönüşüyor ve Fed’in bilançosundaki MBS hızla düşecek.

ama bunda yüksek faiz oranı Çevre, konut piyasası yavaşlıyor, referans yavaşlıyor ve geçen anapara ödemeleri biraz yavaşlıyor. Bu nedenle Fed, MBS’lerini iki yıl içinde tamamen bilançodan çıkarmak için derhal satmalıdır.

Hisse senedi satışı ile piyasayı durdurun: Uzun vadeli getiriler biraz düştüğünde, satış fırsatını değerlendirin Daha fazla stok. Borç senetlerini elden çıkarmaya çalışan herhangi bir iyi yatırımcı bunu yapacaktır. Bu, getiri eğrisini dik tutacaktır.

16 Mart’ta kısa vadeli faiz oranlarını 100 baz puan artırın, herkesin, Fed’in bir enflasyon yakıcı olarak itibarını sona erdirme ve bir enflasyon savaşçısı olarak mahvolmuş itibarını geri kazanma konusunda ciddi olduğunu anlayacağı bir şekilde iletişim kurmak. Ardından, bu yılki her toplantıda 50 baz puan gibi daha küçük artışlarla fiyatları artırmaya devam edin. Bu, politika faizini yıl sonuna kadar yaklaşık %4,5’e çıkaracak ve enflasyonun %8’i aşması muhtemel.

Faiz oranı artışlarına yüklenmek ve “enflasyonist zihniyeti” kırmak, enflasyonun daha erken düşmesine yardımcı olabilir. Çok yakından geri çekilmek bunu başaracak ve enflasyonu daha da kötüleştirecek ve daha yüksek faiz oranlarının enflasyon üzerinde herhangi bir etkisi olmak zorunda kalacak.

Resmi olarak ‘Fed Statüsü’nden vazgeçin. “Bırakın piyasalar kendi yolunu bulsun. Piyasalar bu konuda iyidir. Satış, çok ihtiyaç duyulan fazlalıklardan arınma ve bol miktarda fırsat getirir. Piyasaların, piyasaların yaptığı gibi düzgün işlemesine izin verilmelidir.”

QE’yi Toolbox’tan bir kez ve herkes için kaldırın. Niceliksel genişleme, servet eşitsizliği, varlık fiyat enflasyonu ve nihayetinde tüketici fiyat enflasyonu yaratan yıkıcı bir politikadır. Reel ekonomi üzerindeki etkileri minimaldir. Çöpe atılmalıdır.

Bunun yerine, hazine piyasası kapanırsa kalıcı geri alım olanağını kullanın.. Muhtemelen bunun için Fed 2008’de kapandıktan sonra 2021’de yeniden satın alma tesisleri kuruldu. Niceliksel genişlemeye gerek yok.

Borçların yeniden yapılandırılmasına ve iflasların aşırı borcu kapatmasına izin verin ekonomide. Şirketlerin çok büyük borçları varsa, bu borcu yatırımcıların pahasına yeniden yapılandırmaları gerekir. Bu, kapitalizmin sağlıklı bir temel sürecidir. Arka arkaya iki resesyonda, Federal Rezerv bu sürecin gelişmesini durdurdu. Şimdi, yıllarca süren aşırı düşük faiz oranlarının körüklediği devasa aşırılıklar var. ABD yasaları ve pazarları bu sorunu çözmek için çok uygundur.

Ama bunun yerine Powell yumuşak bir iniş tasarlamaya çalışacak..

Evet, Fed faiz oranlarını yükseltecek ve bilançosunu küçültecek. Ancak bocalayacaklar ve yeterince yapmayarak yumuşak bir iniş yapabilecekleri konusunda ısrar edecekler, ayakları ne kadar uzunsa, enflasyon o kadar yerleşik olacak, o kadar uzun sürecek ve atılması o kadar zor olacak. Federal Rezerv onu kontrol altına almak için ne kadar uzun süre mücadele ederse.

KURT SOKAK okumaktan zevk alıyor ve onu desteklemek mi istiyorsunuz? Reklam engelleyicileri kullanın – nedenini tamamen anlıyorum – ancak siteyi desteklemek ister misiniz? bağış yapabilirsiniz. Çok takdir ediyorum. Nasıl yapılacağını öğrenmek için bir bardak bira ve buzlu çayın üzerine tıklayın:

WOLF STREET yeni bir makale yayınladığında e-posta ile bilgilendirilmek ister misiniz? Buradan kaydolun.

“Pop kültürkolik. Web nerd. Sadık sosyal medya uygulayıcısı. Seyahat fanatiği. Yaratıcı. Yemek gurusu.”

More Stories

Trump, tarihi faiz indirimleriyle Fed’e “siyaset oynamak”la saldırdı

En İyi Ulusal Burger Günü 2024 Teklifleri

Yen yükseldi, Fed kararı yaklaştıkça hisse senetleri karıştı: Piyasa raporu