Aniden, 10 yıllık tahvil getirisinin %5'e döneceği yönünde çok fazla konuşma var ki bu, sadece birkaç aylık faiz indirimi çılgınlığının ardından çok saçma.

WOLF STREET için Wolf Richter tarafından yazılmıştır.

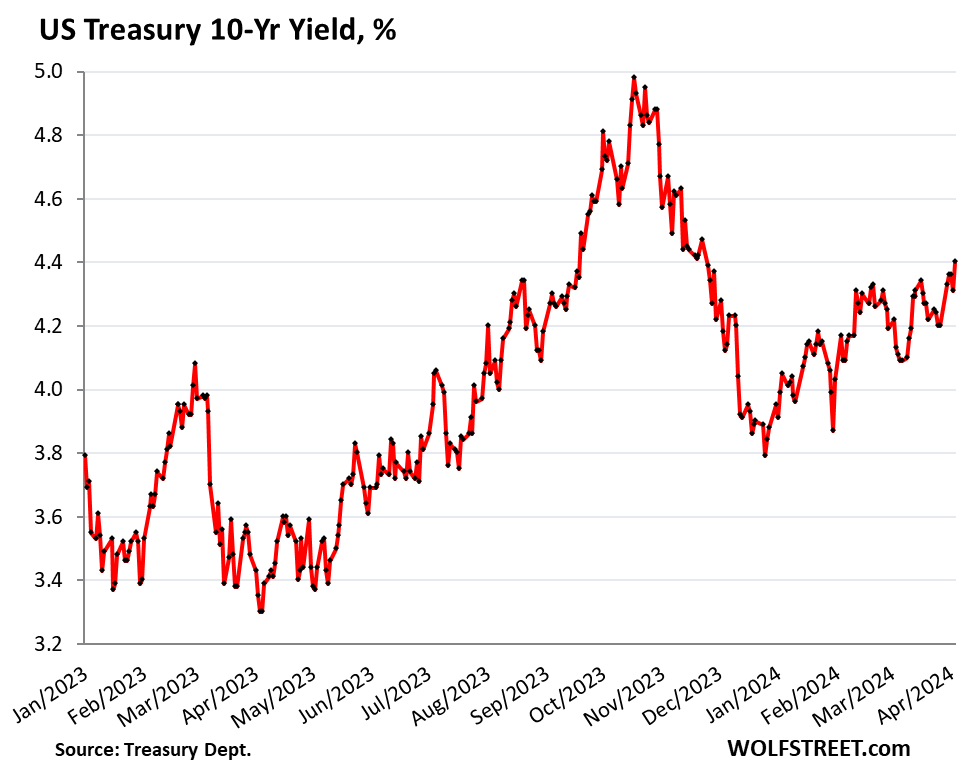

10 yıllık Hazine tahvilinin getirisi Cuma günü %4,40 ile 27 Kasım'dan bu yana en yüksek seviyesine yükseldi. Aralık ayında faiz indirimi çılgınlığı sırasında getiri %3,80'in altına düştü.

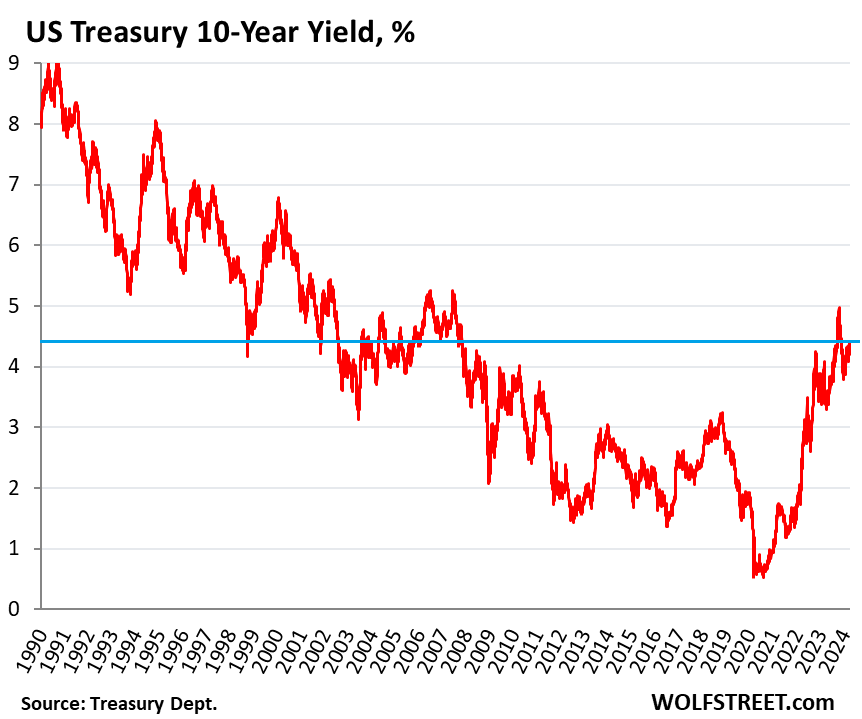

Son gün ve haftalarda bir araya gelen bu hamleler, tahvil piyasasında enflasyon oranlarının pandemi öncesine göre daha yüksek olacağının, %2 enflasyonun gerçekleşmeyeceğinin ve aşırı düşük faiz ortamının yavaş yavaş farkına varıldığının sinyalini veriyor. Son 15 yıl bitti – Bu, on yıllık tahvil getirisinin %0,5'e düştüğü Ağustos 2020'de zirveye ulaştı.

Bundan sonra ne olacağı bilinmiyor, ancak muhtemelen 1990'larda ve öncesinde görülen türden daha yüksek enflasyonu içerecektir çünkü Fed sadece %2'lik bir enflasyon oranına ulaşmak için ekonomiyi ve işgücü piyasasını çökertmeye istekli değildir.

Bu, Fed'in faiz oranlarını oldukça yüksek tutacağı (enflasyonun kontrolden çıkmasına izin vermeyecek kadar yüksek, ancak ekonomiyi çökertecek ve enflasyonu %2'ye düşürecek kadar da yüksek olmayacak) ve getirilerin de enflasyonu telafi etmek için daha yüksek olacağı anlamına geliyor. . Enflasyon yükseldikçe her şey eskisi gibi daha yüksek olacak ve tahvil piyasası da bu senaryoya uyum sağlıyor.

Şimdi birdenbire 10 yıllık getirilerin Ekim ayındaki kısa süreliğine %5'e geri döneceğine dair çok fazla konuşma var, çünkü enflasyon daha uzun süre veya sonsuza kadar yüksek kalacak, bu da kesinti çılgınlığından sonra komik faiz oranları ve getiri artacaktı. 10 yıllık bir dönemde enflasyonu telafi etmek için artı bir miktar.

Buradaki “sonsuza kadar” kelimesinin kozmik anlamda sonsuza kadar değil, tahvil anlamında, yani tahvilin vadesinden sonra anlamına geldiği açıktır.

Piyasadaki anlatının bu kadar hızlı değişmesi ilginç. Kasım ayından Ocak ortasına kadar, federal fon vadeli işlem piyasasında Fed'in sekiz toplantısına yayılmış olarak 2024'te beş, altı ve hatta yedi faiz indirimi ihtimalinin çok yüksek olduğu bir faiz indirimi çılgınlığı yaşandı.

Daha sonra Fed geri çekilmeye başladı. Ocak toplantısının ardından FOMC'den geri çekilen bir açıklama yaptı ve bunu Mart toplantısında da tekrarladı. Geçen sonbaharda başlayan temel tedbirlerdeki artış eğilimine ek olarak Ocak ve Şubat aylarında iki korkunç enflasyon okuması aldık.

Mart FOMC toplantısının “nokta grafiği”, 19 katılımcının neredeyse eşit bir şekilde bölündüğünü gösterdi; 9'u 2024'te iki faiz indirimi gördü, 9'u üç faiz indirimi gördü ve 1'i dört kesinti gördü ve ortalama üç indirimde kaldı. Ancak Haziran nokta grafiğine göre üç parçadan sadece biri çift kırıcı olursa, bu toplantıdan çift kırıcı senaryosu ortaya çıkacak. Mart ayındaki “nokta grafiği” bu üç faiz indiriminin sona erebileceğine dair bir uyarı işaretiydi.

O tarihten bu yana birçok Fed yetkilisi konuşmalar yaptı, enflasyonun gidişatına ilişkin kaygılarını dile getirdi ve faiz indirimi beklentilerinden geri adım attı.

Dün, Minneapolis Fed Başkanı Kashkari işin sessiz kısmını yüksek sesle söyledi: Enflasyon “yana doğru” hareket etmeye devam ederse muhtemelen 2024'te herhangi bir faiz indirimi olmayacak.

Bugün Fed Guvernörü Bowman çıktı ve yüksek sesle şunları söyledi: “Bu benim temel tahminim olmasa da, enflasyondaki ilerleme durursa veya hatta tersine dönerse gelecekteki bir toplantıda faiz oranlarını daha da artırmamız gerekebileceği riskini hala görüyorum.”

Uzun vadeli getirilerden değil, kısa vadeli faiz oranlarından bahsediyorlar. Ekonomide büyük bir şeyin değiştiğinden endişe ediyorlar: “kısıtlayıcı” olması gereken ve ekonomiyi resesyona sürüklemesi beklenen yüzde 5,25 ile yüzde 5,5 arasındaki kısa vadeli faiz oranlarının bile değişmesi. Kısıtlayıcı değildi ve ekonomiyi yavaşlatmadı.

Tam tersine, 2023 yılında ekonomik büyüme ve işgücü piyasası büyümesi hızlanmış, işgücü piyasası ise 2024 yılında da hızlı büyümesini sürdürmüş, sıcak bir çeyrek olan ilk çeyrekte yılda 3,3 milyon iş fırsatı yaratmış, 2020'den daha sıcak. 2023. Finansal koşullar rahatladı ve piyasalar iyi durumda.

Dolayısıyla insanlar, mevcut enflasyon oranlarındaki %5,5'in kısıtlanmaması durumunda gerçekte ne tür bir faiz oranının “kısıtlanacağını” merak ediyor. Üç aylık ve altı aylık enflasyon yüzde 4 ya da yüzde 5 ise resmi faiz oranları nereye bağlanmalı?

Üç aylık çekirdek TÜFE yıllık bazda %4,2 ile Mayıs 2023'ten bu yana en yüksek seviyesine yükselirken, üç aylık temel hizmetler TÜFE'si %5,6'ya yükseldi.

Faiz oranları %5,25 ila %5,50 arasındadır. Kısıtlayıcı olması için enflasyon oranlarından yüksek olması gerekir; Bu konuda yaygın bir mutabakat var. Ancak bunun ne kadar yüksek olduğu belirsizdir.

Amerika Birleşik Devletleri'nde enflasyonun birçok ölçüsü vardır. Ancak Şubat ayında %4,2 olan üç aylık çekirdek TÜFE ölçüsünü kullanırsak, nötr faiz oranları %6,0'a ulaşabilir ve bundan daha azı hala teşvik edici olacaktır.

Açıkçası herkes sadece tahmin yürütüyor. Enflasyon çok düştü ama şimdi yeniden yükselişe geçti. Enflasyonun patikası gördüğümüz gibi oldukça belirsiz. Geri dönüp tekrar yere inmesi mümkün, ancak bu şu anda pek mümkün görünmüyor. Enflasyon sıklıkla sahteciliği ortaya çıkarır.

Ekonomi ve işgücü piyasası ortalamanın üzerinde büyüyor ancak faiz oranları Mayıs 2023'ten bu yana yüzde 5'in, Aralık 2022'den bu yana ise yüzde 4'ün üzerinde seyrediyor. kısıtlı.

Tahvil piyasası bu senaryoya uyum sağlıyor ve uzun vadeli grafikte de görebileceğimiz gibi eski normale, yani 20 veya 30 yıl önceki normale doğru gidiyor gibi görünüyor:

WOLF STREET'i okumaktan keyif alıyor ve onu desteklemek mi istiyorsunuz? Bağış yapabilirsiniz. Bunu çok takdir ediyorum. Nasıl yapılacağını öğrenmek için bira ve buzlu çay kupasına tıklayın:

WOLF STREET yeni bir makale yayınladığında e-posta yoluyla bilgilendirilmek ister misiniz? Buradan kaydolun.

“Pop kültürkolik. Web nerd. Sadık sosyal medya uygulayıcısı. Seyahat fanatiği. Yaratıcı. Yemek gurusu.”

More Stories

Trump, tarihi faiz indirimleriyle Fed’e “siyaset oynamak”la saldırdı

En İyi Ulusal Burger Günü 2024 Teklifleri

Yen yükseldi, Fed kararı yaklaştıkça hisse senetleri karıştı: Piyasa raporu